「はじめてクレジットカードを作ろうと思っている!」

「1枚目としておすすめのカードはどれなんだろう?」

当記事では、上記のような方に向けて「1枚目におすすめのクレジットカード」をご紹介しています。

結論、楽天カードもしくは三井住友カードNLのどちらかがよいでしょう。

理由が知りたい方は下記の解説へ、すぐにでも作りたい方はこちらのリンクからどうぞ!

(2024年2月中旬現在、楽天のリンクのみ)

Contents

クレジットカードとは?

「クレジットカードのことは知っているよ!」

「早くおすすめのカードが知りたい!」

このような方は、次の章をご覧ください。

まずは、「クレジットカードとは何か」のご紹介から。

クレジットカードとは、「現金がなくても買い物ができるカード」のことです。

さまざまな場所で使用でき、現代では欠かせないアイテムと言えます。

では、クレジットカードはどこで使用できるのでしょうか。

例としては、下記の通りです。

メモ

- コンビニ、スーパー、各種専門店などクレジットカードに対応する店頭

- オンラインショッピング

- 家賃、電気、ガス、水道など公共料金

- 税金の支払い

このように幅広い場所で対応していることに加え、支払う際の便利さにしても目を見張る機能があります。 それが、「カードをタッチするだけ」、「スマホを端末にかざすだけ」といった数秒で支払いが完了する、早さと簡単さ。

クレジットカードに慣れてしまうと、もう現金支払いには戻れないかもしれません。

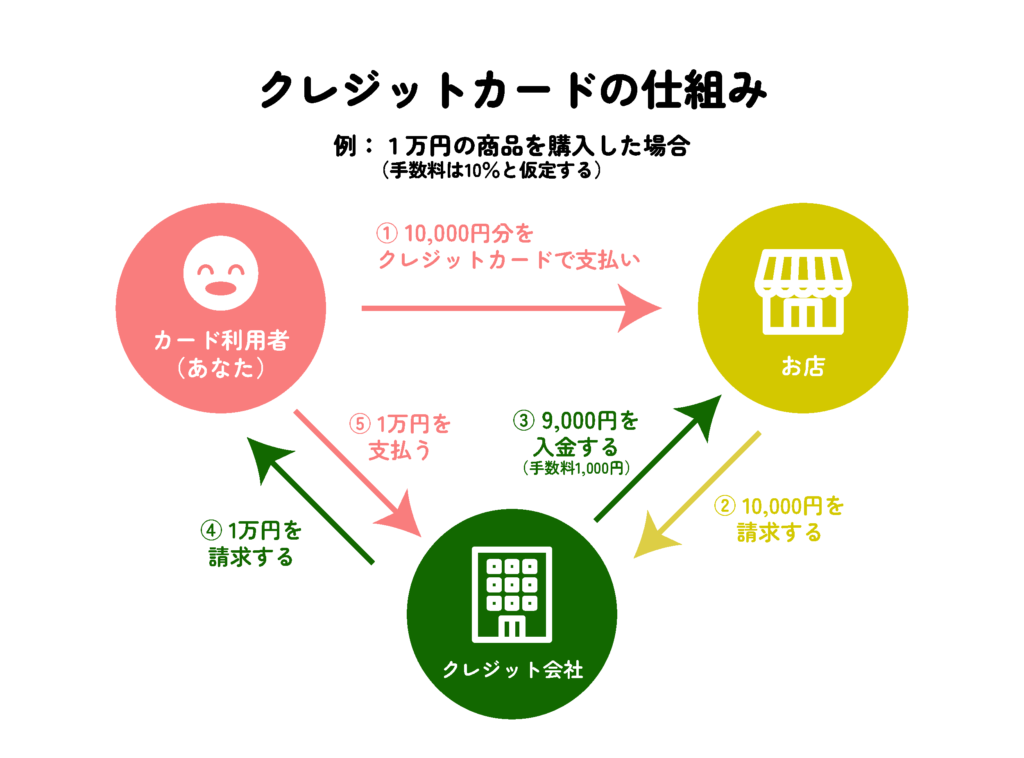

クレジットカードの仕組み

手短に、クレジットカードの仕組みがどうなっているかも解説しておきます。

一度、図をご覧ください。

- クレジットカードで購入

- お店がクレジット会社に、購入分を請求

- クレジット会社がお店に、手数料を引いた分の金額を入金

- クレジット会社はがカード利用者に、購入分を請求

- カード利用者がクレジット会社に、購入分を請求

以上の仕組みになっています。

【当記事の結論】おすすめのクレジットカード2選

それでは、本題に入ります。

当記事で、初めての方に(1枚目として)おすすめするクレジットカードはこの2枚です。

おすすめする理由をまとめると、「総合的に使いやすいから」。

もしかすると、「もっと他の種類と比較してほしい」と思われる方もいるでしょう。

しかし、たくさんのクレジットカード情報を並べても、結局どれが良いのかわからず迷ってしまうはず。 だから、この2枚の紹介なのです。 簡単なカードの概要を見ていきましょう。

楽天カード

| 年会費 | 0円 |

| 還元率 | 1%~3% |

| おすすめ国際ブランド | VISA |

| おすすめキャッシュレス支払い | クイックペイ、楽天ペイ |

| お得な使い方 | 楽天経済圏でポイント還元率が大幅UP |

三井住友カードNL

| 年会費 | 0円 |

| 還元率 | 0.5%~7% |

| おすすめ国際ブランド | VISA |

| おすすめキャッシュレス支払い | ID、タッチ決済 |

| お得な使い方 | 対象店舗で最大ポイント7倍 |

クレジットカードを選ぶ基準

(楽天カードor三井住友カードNLを選ぶ理由)

ここで、気になる「なぜこの2枚なのか」の理由に迫ります。

ポイントは3点。 この3点は、他のクレジットカードを選ぶ際の参考にもなりますので、覚えておくとよいでしょう。

参考

- 年会費無料

- ポイント還元

- 他サービスとの連携が良い

一つずつ見ていきます。

年会費無料

2枚とも年会費は永年無料です。

年会費のかかるカードの特典は魅力的ですが、1枚目ということなので、維持コストは確実に無いほうが良い。

他のクレジットカードを選ぶにしても、年会費無料のものを強くおすすめします。

ポイント還元

近年のクレジットカードのポイント還元相場の最低ラインは、0.5%です。

0.5%とはたいてい、200円で1ポイントが貯まると認識いただいて、相違ありません。

中には、「1,000ごとに5ポイント」など、独自の決まりがあったりするので、詳細はクレジットカード会社のHP等でご確認を。

おすすめカード2枚のポイント還元は、楽天カードが1%~3%、三井住友カードNLが0.5%~7%となっています。

楽天カードはまずまずの数字。 三井住友カードNLの方は、7%というの業界トップクラスの還元率です(7%の還元率適用には、条件があります)。

三井住友カードNLが、「還元率」で一歩抜きんでました。 クレジットカードの1枚目として、還元率の高いカードを選ぶのは無難と言えます。

次は楽園カードの良さを見たいところ。 「他サービスの連携」を見ていきましょう。

他サービスとの連携

楽天カードと相性が良いのは、言うまでもなく、楽天系列のサービス。

どのようなものか、下記でご紹介します。

参考

ポイントが付くことに加え、ひとつひとつのサービスが見やすいため直感的な操作が可能で、ストレスがかかりません。

楽天アカウントに紐づいて連携できるので、ひとつひとつ登録する手間も省けます。

これらを「楽天経済圏」とも呼ぶ方もいるでしょう。

一方で、三井住友カードNLと一緒に使うとよいのは、下記のサービスです。

参考

これを見て、「あれ?少なくない?」と思われた方も多いはず。

しかし、この銀行と証券2つのサービスが秀でているのです。

SBIネット銀行に関しては、ATM入出金と振込がそれぞれ5回ずつ無料。

正直、これだけでもSBIネット銀行を使う理由になりえます。

また、クレジットで積み立てNISAができたり、手数料が安かったりと、後からじわじわと証券サービスでメリットを実感する日も遠くありません。

クレジットカード単体で見るとあまり差はないものの、「関連サービスの質」にも注目してみると、この2枚の長所が理解していただけるのではないでしょうか。

クレジットカードを持つ前に! メリットとデメリットを確認

ここまでの情報を得たうえで、まだ納得できない、不安、という方も多いでしょう。

初めてのことである上、金融商品なので慎重になってしまうのが当たり前です。

その不安やひっかかりを解消するために、下記のとおり、クレジットカードのメリットとデメリットを解説します

メリット①キャッシュレス決済が利用できる

クレジットカードを持っていると、当たり前ですが、現金を持たなくても買い物が可能です。

よって、お財布がすっきりし、「財布が現金で重い…」といったストレスや、盗難・落とし物のリスクを避けられます。

おすすめなのは、カードを紐づけた電子マネー(クイックペイやID)で支払うこと。

数秒で支払いが完了するでしょう。

メリット②お金の管理がしやすくなる

前提として、買い物はすべてクレジットカード(またはカードを紐づけた電子マネー)で決済します。

そうすることによって、「どこで・いくら使ったか」がすべてオンライン上(クレジットカード明細)で確認できます。

また、このクレジットカード明細を家計管理アプリと連携しておけば、 「食費で〇〇%、交際費で〇〇%…」 といったように、簡単に振り分けが可能です。

ちなみに、見やすく使いやすいおすすめアプリは「Money forward me」。

クレジットカードを発行した後に、ぜひ一度、活用してみてください。

メリット③ポイントがたまる

上記の「クレジットカードを選ぶ基準」でもふれている通り、クレジットカードを利用すると、ポイントが貯まります。

貯まったポイントは、何かを買うときにも使えますし、クレジットカード引き落としの金額に充てることも可能です。

言うまでもありませんが、何かを買うときにポイントを使って安く買えれば、お得なのは間違いありません。

ポイントのおかげで普段買えないものが買えて、充実した日々につながる可能性も!

また、「クレジットの引き落としの金額に充てる」とは、下記のような例です。

たとえば、ひと月に¥100,000、クレジットカードで支払いをしたとします。

ポイント還元率が1%のカードを使用した場合、獲得ポイントは1,000ポイントです。

この1,000ポイントを¥100,000から差し引いて、実際に引き落とされるのは、¥99,000。

以上のような使い方ができます。

現金での支払いではできないことなので、「クレジットで支払うだけで、お得に買い物できている」と言えるでしょう。

デメリット①悪用の可能性

クレジットカードは現金と同じく、盗難、紛失の恐れがあります。

また、オンラインショッピングが当たり前の現在では、偽メールや偽サイトにクレジットカード番号を入力してしまう可能性も0ではありません。

では、上記のような最悪の事態に陥った場合、なにも対処法がないのか。

結論、不正利用に対する対処法はあります。

クレジットカードごとに細かな点は変わってきますが、「不正利用された場合、カード停止手続きから〇〇日前までの損害を補償します」といった保険があるのです。

この救済措置があることは、安心してクレジットカードを利用できる材料になります。

ただし、詐欺に引っかからない最低限の知識は持っておくべきです。

デメリット②使いすぎてしまう可能性

クレジットカードで支払いをしても、支払った瞬間に持っているお金は減りません。

そのため、使っていないような錯覚に陥り、現金で支払っていた時よりも使いすぎてしまう可能性はあるでしょう。

特に¥1,000以下のお会計は記憶に残りにくく、注意が必要なのはコンビニ。

積み重なると、ひと月で大きな額になります。

今回おすすめしている2枚には、利用履歴が確認できるアプリがあります。

クレジットで支払いをした際に、メールで通知がくる設定にしておいても良いかも。

数日に1度確認しながら、使いすぎに気を付けてください。

まとめ

今回は、おすすめのクレジットカード2枚をご紹介させていただきました。

なぜこの2枚が良いのか、この2枚を選んだ基準を、ご理解いただけていれば幸いです。

楽天カードもしくは三井住友カード、どちらかを発行しても、しなくても、選ぶ基準は似たような内容になります。 ご自身で納得して選択し、最適な1枚が選べることを願っております。

最後まで閲覧いただき、ありがとうございました。